繼通過實控人賣畫、賣房、質押股票之后,華誼兄弟開啟定向募資計劃。

7月3日,華誼兄弟(股票代碼:300027.SZ)披露《向特定對象發行股票預案(修訂稿)》公告,公司擬向阿里影業、騰訊計算機等8名對象發行不超過8.24億股,募集資金總額不超過22.9億元,用于補充流動資金及償還借款。

這樣的操作在影企較為普遍,此前萬達電影、當代東方、華策影視等就發布過定向募資預案,欲借此解決自身流動資金不足問題及償還借款。長城影視、慈文傳媒、新文化等影視上市公司,則寄希望于直播帶貨與網紅經濟實現“自救”。

華誼兄弟這次定向募資,除了阿里、騰訊這樣資本雄厚的企業入局,本次發行對象還包括不少凈利潤為負值的,其本身比華誼兄弟更缺錢的企業,他們的資金又從何處而來?更重要的是,華誼兄弟能否借此次定向募資渡過危機?

發行對象資金來源成謎

早在4月29日,華誼兄弟即發布了非公開發行A股股票預案,擬向阿里影業、騰訊計算機、陽光人壽等9名對象非公開發行不超過8.24億股股票。

據華誼兄弟介紹,本次定向募資有助于引入戰略投資者,優化資本結構,滿足公司業務發展對流動資金的需求,提高償債能力、降低財務風險。發行完成后,公司業務將持續增長,盈利能力將增強。

然而,7月3日披露的公告顯示,由于公司與陽光人壽簽署的非公開發行股份認購協議議案被股東大會否決,本次發行對象由9名變為8名,非公開發行股份數量、募資總額不變,仍為8.24億股、22.9億元。

實際上,本次8名發行對象認購的公司股份數量合計為不超過7.34億股,與公司所披數據相差8992.81萬股。按照2.78元/股發行價格測算,華誼兄弟本次發行股票的募資總額應為不超過20.4億元,同樣與公司披露數據存在差異。

對于上述數據存在差異的原因,中國新聞周刊曾致函華誼兄弟,其董秘辦公室回復稱:參見公司披露的公告。

此外,本次發行對象的資金來源存疑。

其中,象山大成天下擬以不超過4.6億元認購華誼兄弟本次發行的不超過1.65億股,交易完成后,象山大成天下將合計持有公司不超過4.58%股權。

象山大成天下全稱為象山大成天下文化發展有限公司,成立于2016年8月,是一家影視投資控股公司,股東為陳永忠、劉云杰,二者分別持有其60%、40%股權。截至2019年底,象山大成天下未經審計的凈資產為-193.3萬元,營業收入為638.64萬元,凈利潤為-634.72萬元。

天眼查顯示,陳永忠、劉云杰持有的象山大成天下股權均處于出質狀態。在業績虧損、股東股權質押的情況下,象山大成天下近5億元的認購資金從哪兒來?如果說華誼兄弟缺錢,象山大成天下更缺錢。

除此之外,名赫集團、三立經控等發行對象的業績情況亦不容樂觀。

名赫集團、三立經控2019年未經審計的凈利潤分別為-731.5萬元、-50.93萬元。同理,在此情況下,名赫集團、三立經控擬分別出資不超過2.5億元、3.4億元認購華誼兄弟本次發行的不超過8992.81萬股、1.22億股股票,錢從哪來?

投行人士王驥躍對中國新聞周刊表示,用于申購的公司可能是個殼,背后股東的實力才是關鍵,比如阿里和騰訊新設個公司參與定增,市場也不會懷疑他的實力。而上述幾家企業不太知名,披露的信息又少,難免會引起疑慮。

他同時指出,即使發行對象在約定時間內籌集到了資金,如果資金是借來的,未來可能會面臨股東杠桿爆倉風險。

債務纏身

作為“中國影視娛樂第一股”,華誼兄弟曾通過綁定馮小剛、黃曉明、李冰冰、王京花等人,實現業績增長,并于2009年掛牌深交所。2015年,華誼兄弟迎來高光時刻,曾創下31.91元/股的股價高點,總市值曾逼近800億元。

然而到了2018年,受影視行業政策及《狄仁杰之四大天王》、《江湖兒女》等票房不及預期等因素影響,公司業績慘遭滑鐵盧,實現營業收入38.91億元,同比下滑1.4個百分點,凈利潤則同比驟降231.97%為-10.93億元。

王忠軍曾坦言:“2018年,華誼兄弟遭遇上市以來最大的一次沖擊!”

2019年,華誼兄弟業績虧損幅度進一步擴大,凈利潤為-39.6億元。到了2020年,受疫情影響其凈利潤持續虧損,為-1.43億元。

業績連年虧損,面臨的債務壓力卻越來越大。

2017年,華誼兄弟的資產負債率為47.64%,到了2019年,這一數據增長至54.51%。2020年一季報顯示,公司總資產為106.66億元,總負債為58億元,資產負債率為54.38%,其中公司短期借款、長期借款合計為27.75億元,償債壓力較大。

為償還債務,公司控股股東、實控人王忠軍、王忠磊多次上演股權質押—解押—再質押的戲碼。

截至6月18日,王忠軍、王忠磊合計持有華誼兄弟7.97億股,占總股本的28.6%,其中累計質押股份數量為7.45億股,占其所持股份的93.42%,屬于高比例質押情形。

若未來華誼兄弟股價下滑,王忠軍、王忠磊質押股份是否面臨平倉風險?

根據此前公告,王忠軍、王忠磊未來半年內到期的質押股份累計數量為4.15億股,對應融資余額為8.68億元,未來一年內到期(包含前述未來半年內到期)的質押股份累計數量為7.45億股,對應融資余額為14.78億元。

值得一提的是,近期華誼兄弟董事長王忠軍被曝“賣房求生”,以約2.2億港元出售其位于香港半山的豪宅。去年8月,在2019亞布力中國企業家論壇上,王忠軍曾表示:“我最近賣掉了一批藝術品,來解決資金的流動性問題。”

在此情況下,王忠軍、王忠磊是否具備相應的償付能力還有待檢驗。

上演花式自救

通過實控人賣畫、賣房、質押股票的華誼兄弟,亦能看出國內影視行業的現狀。距離影院停擺已近半年時間,這期間影視企業關門、降薪、裁員的消息不斷,為了能夠“活下去”,影企相繼上演自救大戲。

今年5月,唐德影視通過股權轉讓及表決權委托的方式引入浙江國資。而深陷財務造假風波的北京文化也在今年的2月、7月迎來了北京國資、青島國資。

除了“賣身”國資,不少影視企業擬通過定向增發渡過寒冬。

4月,華策影視、萬達電影相繼披露非公開發行A股股票預案,擬募集資金分別不超過22億元、43.5億元用于影視劇制作、新建影院、補充流動資金及償還借款等項目。

隨著年初以來視頻直播行業爆發,A股市場亦呈現“沾網紅經濟就漲”的局面,如拉芳家化、朗姿股份、夢潔股份等網紅經濟概念股多次漲停。受此影響,不少影企欲通過網紅經濟“救命”。

長城影視在5月19日宣布進軍直播市場之后,其股票曾連獲3個漲停板。然而狂歡之后亦受到了深交所的關注,質疑長城影視是否主動迎合“新零售”、“網紅直播”和市場熱點進行股價炒作。

慈文傳媒、新文化、華誼兄弟等影視上市公司,均已對外透露出探索直播帶貨與網紅經濟的意愿。

6月19日,華誼兄弟在互動平臺回復投資者稱:“華誼兄弟控股子公司北京華誼兄弟創星娛樂科技股份有限公司集合華誼兄弟在影視內容制作、藝人、音樂、時尚、商務等優勢資源打造MCN及精品化內容矩陣,計劃運營并推出多個專業影視短劇短綜及藝人KOL,致力于為新的年輕群體新的線上娛樂體驗帶來強勢的內容資源。”

“若發展直播帶貨與網紅經濟,影企具有明顯的內容和人才優勢,但劣勢也很明顯,帶貨經驗不足或是其最大短板。此外,影企通過直播帶貨等方式‘自救’的具體效果如何,尚待進一步觀察。”經濟學家宋清輝向中國新聞周刊分析。

某業內人士表示,影視公司想切入MCN業務不難,因為MCN的業務核心也是內容制作,但是目前大部分MCN機構都很難,往往都是高投入低產出,靠廣告是很難收回成本的,靠電商帶貨命運可能就掌握在品牌方或者供應鏈手里。

因此,直播帶貨不僅要有供應鏈、選品端的支撐,還包括垂直流量的養成。

截至2020年3月,國內成型的MCN機構已超過五萬家,且該領域兩極分化較為明顯。通過網紅經濟“求生”,會是影視公司的好選擇嗎?

“同心同行,我們在一起” 中國太保7.8

“同心同行,我們在一起” 中國太保7.8 考生沖出考場開心到劈叉,空中一字馬亮

考生沖出考場開心到劈叉,空中一字馬亮 債務纏身,華誼兄弟募資近23億“補血”

債務纏身,華誼兄弟募資近23億“補血” “中國合伙人”王強專訪:投資中的人文

“中國合伙人”王強專訪:投資中的人文 專訪鐘美美:拒絕百萬簽約 成為網紅既喜

專訪鐘美美:拒絕百萬簽約 成為網紅既喜 曹德旺告誡年輕人不要借錢創業

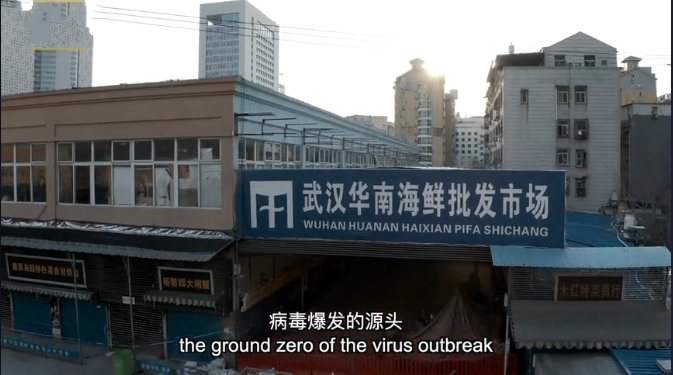

曹德旺告誡年輕人不要借錢創業 CGTN獨家紀錄片:武漢戰疫紀

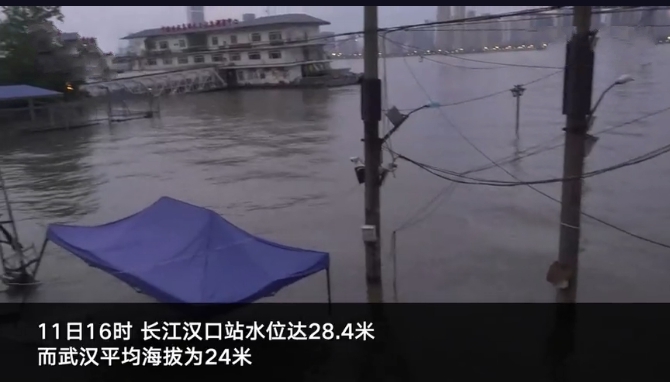

CGTN獨家紀錄片:武漢戰疫紀 武漢長江水位上漲部分區域高過街道 閘堤

武漢長江水位上漲部分區域高過街道 閘堤 美軍喊出響亮的口號,一小時打遍全球,

美軍喊出響亮的口號,一小時打遍全球,

新安江水庫史上首次正式9孔全開泄洪

新安江水庫史上首次正式9孔全開泄洪 久久為功,習近平多次這樣告誡全黨

久久為功,習近平多次這樣告誡全黨 中考來臨,濟南公交K75專線車繼續護航,

中考來臨,濟南公交K75專線車繼續護航, 今日高考 全國各地愛心送考車隊準備就

今日高考 全國各地愛心送考車隊準備就 “黃金酒店”在越南河內開張 大小設施全

“黃金酒店”在越南河內開張 大小設施全 賞荷度端午

賞荷度端午 熊出沒!浙江常山首次發現黑熊

熊出沒!浙江常山首次發現黑熊 端午節將至 各地群眾品民俗迎端午

端午節將至 各地群眾品民俗迎端午 劉少奇長女去世:從小被賣做童養媳,中

劉少奇長女去世:從小被賣做童養媳,中 她唱著歌走完長征路

她唱著歌走完長征路 杭州27歲姑娘太帥了,而且還是位飛行員

杭州27歲姑娘太帥了,而且還是位飛行員 天津濱海最美夕陽紅堅持十九年無償獻血

天津濱海最美夕陽紅堅持十九年無償獻血